发布时间:2021-11-23

展望2022年,我们认为随着新冠疫情对全球经济的不利影响逐渐减弱及新建产能逐步释放,半导体产业链的供给紧张情况或将得到局部缓解。中长期来看,半导体需求成长动力由手机为代表的消费电子转向AIoT、电动汽车、5G通信、新能源、工业等领域,新一轮芯片设计创新周期与国产替代周期有望开启。随着国内芯片设计产业蓬勃发展,晶圆制造产能扩张加速,我们看到,目前国内公司在设备、材料以及EDA工具(含IP)等上游领域快速突破。此外,我们预计2022年或将有多家半导体企业登陆资本市场,带来更多投资机会。本文围绕三大产业链环节对行业投资机会进行分析。

半导体行业2021年回顾

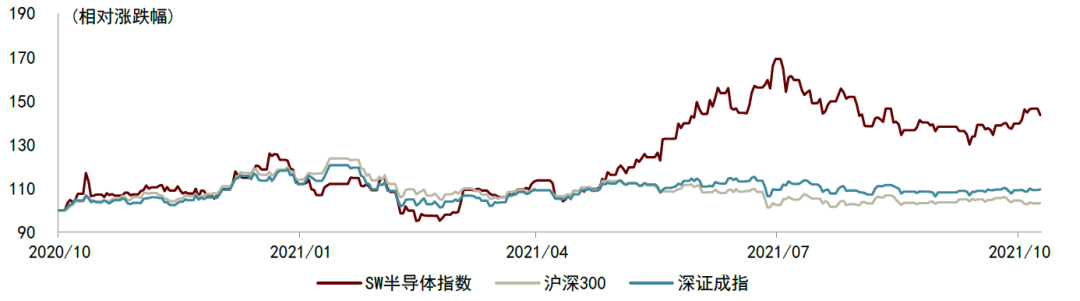

2020年底至今,疫情、自然灾害等多重因素交织,影响了全球半导体供应链,导致芯片短缺,手机、汽车、安防等行业均受到较大影响。缺货导致的芯片销售价格上涨使得芯片设计企业获得了较快的利润增速;制造端,晶圆厂、封测厂基本实现满产,ROE得以提升;同时伴随着国产化率提升,国内设备材料企业利润释放,1-3Q21产业链各环节均维持了较高的收入及盈利增速。受上述因素影响,半导体指数(申万行业分类)在2021年4月至7月之间显著跑赢大盘。但8月至10月板块整体出现阶段性回调,细分板块之间与板块内股价表现分化,我们认为主要是因为多重指标使得市场对2022年半导体行业各领域景气度的判断产生分歧。首先,下游市场需求出现结构性分化,汽车电子、新能源发电端(光伏、风电及储能)相关芯片需求旺盛,消费、通信相关芯片需求出现减弱趋势;其次,市场预计全球部分新增晶圆制造和封测产能将在2022年开出,因此市场担心对供需关系造成不利影响。

图表:SW半导体指数过去一年的涨跌幅情况

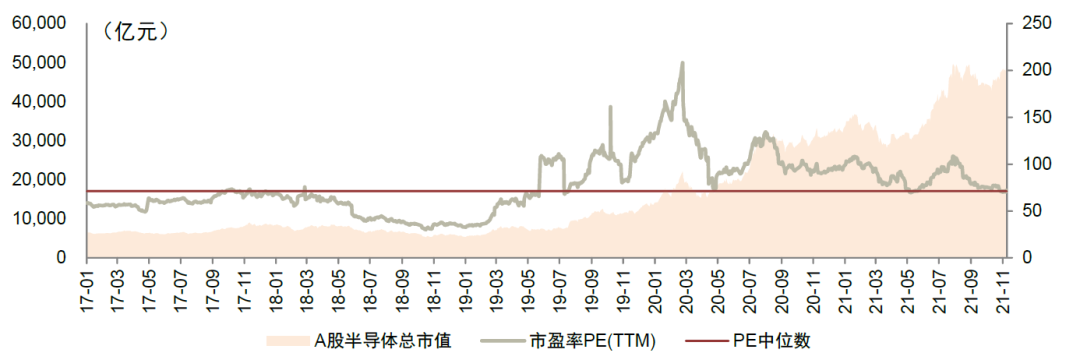

图表:A股半导体板块市值与TTM P/E变化情况

半导体板块基金持仓比例3Q21略有下滑,仍处在历史高位。4Q18以来,半导体持仓占比和超配幅度均明显上升。截至3Q21,A股全基金半导体持仓占比为4.97%,环比下降0.38ppts,超配幅度为1.77%,高于历史平均1%的超配水平。

半导体行业2022年展望

半导体设计:新一轮创新与国产替代周期开启

功率半导体:持续受益于新能源发电/用电端需求拉动。新能源车、光伏&风力发电、智能电网市场持续高速成长,功率器件短期供需不平衡促使下游客户转单至国内厂商。细分来看,国产功率二极管已取得一定市场份额,IGBT、高端MOSFET已实现批量出货,我们预计2022年国产功率器件向高端延伸有望带来营收规模及盈利能力的进一步提升。第三代半导体中,碳化硅(SiC)器件契合电力电子高压/高频/高温需求,除了器件本身,衬底与外延材料、晶圆制造及封测、设备领域均有较大成长空间,我们预计2022年国内将有多个项目落地并实现量产,碳化硅应用普及加速。

模拟芯片:百花齐放,穿越周期。国内模拟芯片行业发展浪潮已至,中国厂商迎快速发展机遇:1)中国是全球模拟芯片第一大市场,但自给率较低,随着国内厂商设计与工艺能力提升及供需端改善,叠加供应链安全考虑加速国产替代,我们认为2022年国内厂商迎来更大发展机遇;2)汽车电动化智能化水平提升、工业4.0的推进和5G通信技术的更新迭代等需求有望带动模拟芯片(信号链和电源管理产品等)下游应用持续高景气,进一步打开国内厂商的成长空间。

CIS芯片:手机创新的主赛道,汽车的新需求。1)多摄推动CIS出货量提升,三摄渗透率仍在持续提升,单机搭载镜头数保持增长。2)高像素、小像素点产品是未来2-3年安卓后置主摄主流趋势。随着ADAS、无人驾驶需求发展,我们预计汽车CIS未来5年复合增速20%,平均单价近5美元,我们看好2022年汽车业务占比提升对CIS厂商利润的拉动。

FPGA芯片:契合下游应用新场景,国产FPGA大有可为。我国5G网络大规模建设开启后,催生了AIoT、工业控制等5G新应用的产生,激发FPGA应用需求。我们认为国产FPGA厂商竞争力的提升有望加速行业发展。

射频芯片:国产龙头崛起,替代空间广阔。国产在分立器件如LNA、开关以及4G PA模块等领域均实现了技术替代并占据安卓市场稳定份额,但在技术难度更高的5G PA、滤波器以及射频前端模组等领域还处于发展早期,我们测算目前射频国产化率不足10%。本土射频厂商成长的核心在于新产品的技术突破和量产进度,而短期业绩或将受手机市场需求波动影响。我们认为,射频芯片技术、产能和管理优势突出的厂商有望成为行业龙头。

半导体制造:产能持续扩张,先进封装放量

晶圆制造:供需不匹配将驱动大陆晶圆制造行业持续扩产。中国大陆是全球最大的芯片消费市场,根据IC Insights,2020年中国大陆芯片市场规模为1,443亿美元,约占全球的36%,但晶圆制造产值仅为227亿美元,约占全球的16%,供需并不匹配。为缩小产能缺口,我们认为中国大陆晶圆代工/存储器厂商有望在未来几年维持较快的产能扩张计划,我们预计2021-2025年中国大陆晶圆制造市场有望保持15%以上CAGR,到2025年市场规模有望达到480亿美元。

封装测试:5G、AIoT、汽车电子等下游需求发展加速,Yole预测全球先进封装市场规模有望从2020年的300亿美元提升至2026年的475亿美元,我们认为全产业链有望受益此轮技术革新。

半导体设备材料及EDA:国产厂商份额持续提升

前道制造设备:随着国内晶圆制造行业资本开支增长,我们预计2025年中国大陆半导体设备市场规模有望达到320亿美元,2021-2025年CAGR达11.32%。目前国内半导体设备厂商在薄膜沉积、刻蚀、清洗、去胶等众多细分设备领域能够满足成熟制程工艺及部分先进制程需求,并实现大量出货。

半导体材料:受益国内晶圆制造行业扩张周期,我们认为2025年中国大陆半导体材料市场规模有望超过150亿美元,2021-2025年CAGR有望维持10%以上。半导体材料也取得了长足进展,我们看到,在硅片、CMP材料、光刻胶、电子特气、湿电子化学品、靶材等关键材料领域已出现具备较强竞争力的公司。

EDA:多家公司有望登陆资本市场,中国EDA产业迎来发展机遇期。近年来我国集成电路设计企业的数量大幅增长,为中国EDA行业提供了肥沃的成长土壤。我们认为2025年中国EDA市场规模有望达80亿元人民币,2021-2025年CAGR达12.21%。国内已涌现出一批优秀的EDA厂商,在部分全流程、点工具实现了突破。全球数字化转型正带来新一轮算力需求爆发,后摩尔时代芯片设计成本普遍大幅增长,使得系统厂商对芯片定制化需求不断增加。未来开放化和标准化、自动化和智能化、平台化和服务化的发展路径也将成就中国EDA行业的广阔前景。

全球半导体行业景气度指标

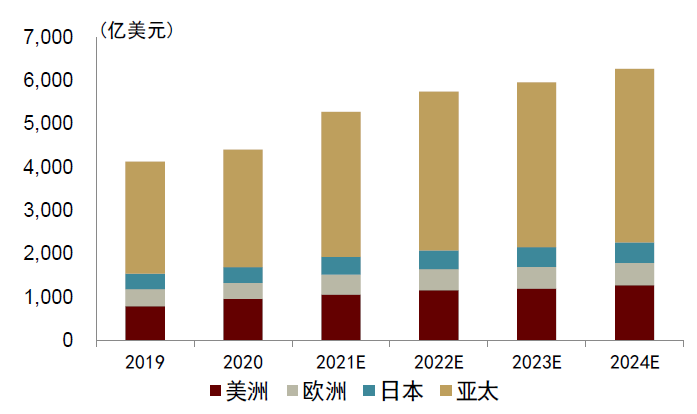

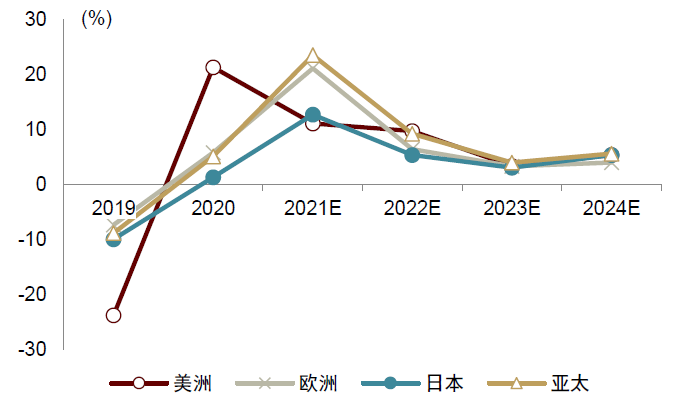

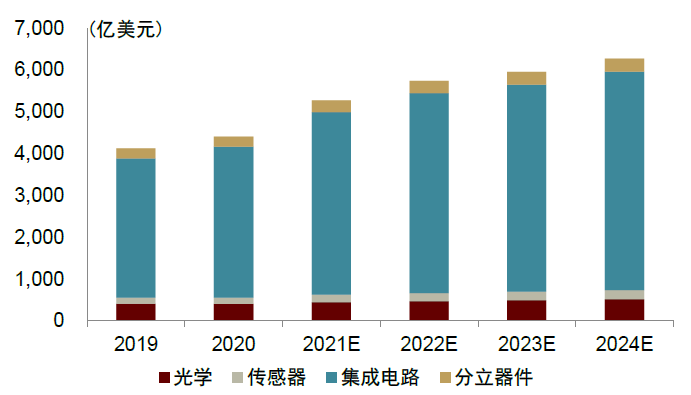

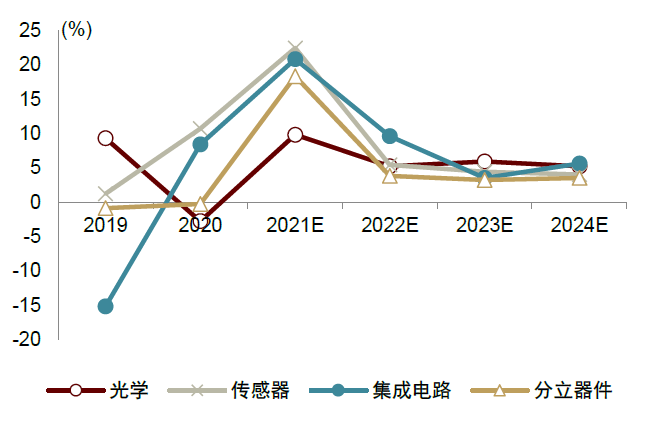

2021年全球半导体市场规模有望达到5272亿美元。WSTS预测,2021-2024年全球半导体总产值将达到5,272/5,734/5,949/6,271亿美元,同比增速分别为19.7%/8.8%/3.7%/5.4%,2020-2024年CAGR为9.2%。地区分布上看,WSTS预计到2024年美洲/欧洲/日本/亚太地区的半导体总产值分别为1,269/519/471/4,013亿美元。应用场景上看,WSTS预计到2024年光学/传感器/集成电路/分立器件的细分市场规模分别为520/210/5,229/312亿美元。

图表:全球半导体产值总额(按区域分)

图表:全球半导体产值同比增速(按区域分)

图表:全球半导体产值总额(按应用场景分)

图表:全球半导体产值同比增速(按应用场景分)

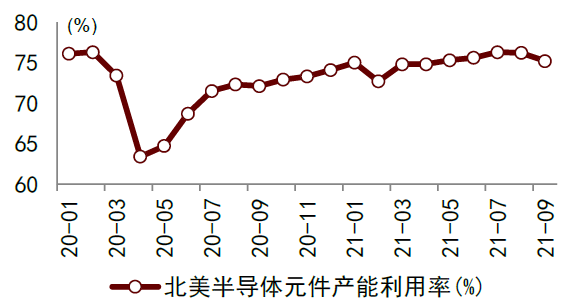

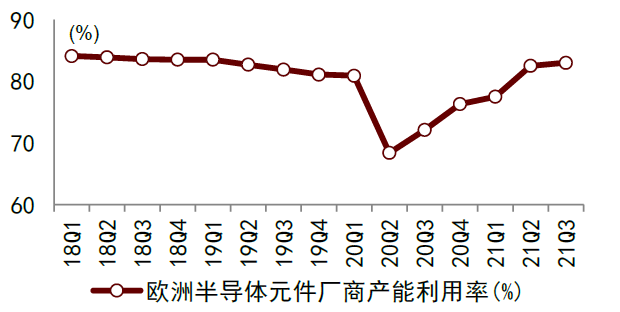

半导体元器件制造商产能利用率基本恢复至疫情前水平。2Q21以来,虽然疫情反复仍导致产能利用率有所波动,但半导体元件制造商整体复工复产稳健,产能利用率整体处于上升状态。

图表:北美主要半导体元件供应商产能利用率情况

图表:欧洲主要半导体元件供应商产能利用率情况

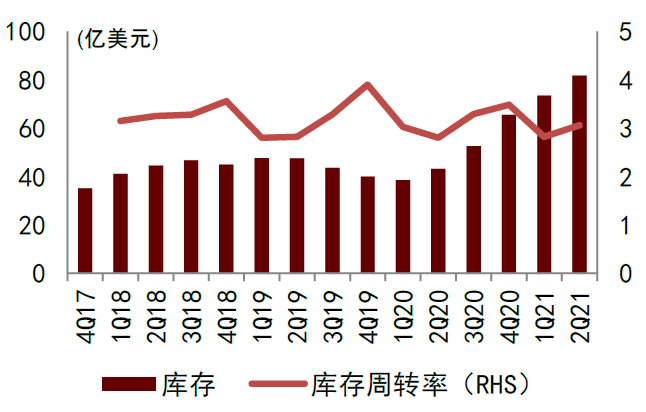

图表:全球主要晶圆制造厂商库存情况

全球范围内晶圆制造厂扩产意愿明显,设备商出货额仍处于快速上升通道。Wind数据显示,2021以来,北美&日本半导体设备商月度出货值上升明显。其中,北美半导体设备商出货额在今年7月达到顶峰,约为39亿美元;日本半导体设备商出货额在今年5月达到顶峰,约为3,054亿日元(约合27亿美元),此后出货额均略有下滑,自9月出现了反弹趋势。国产半导体设备厂商在逐步满足国内新增设备需求的同时也正逐渐参与全球竞争。

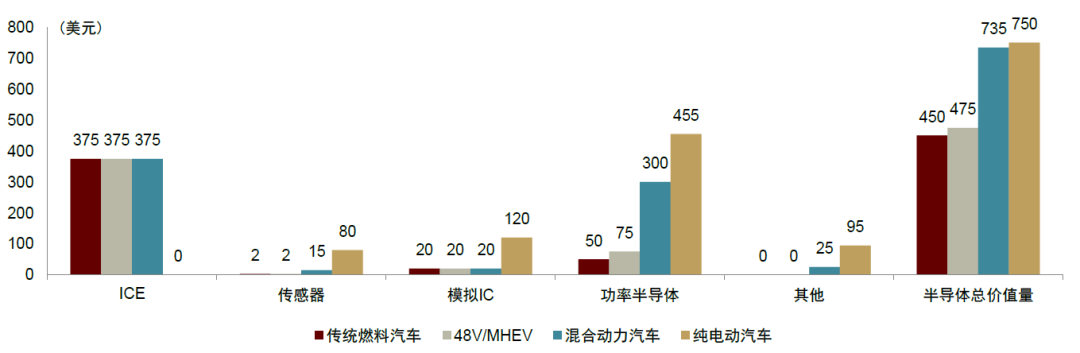

“电动化 + 智能化”趋势带动汽车半导体市场扩容。(1)汽车芯片方面:智能化趋势下,智能座舱、智能驾驶等技术对汽车硬件架构和算力都提出了更高的技术要求,因此汽车芯片领域呈现出由传统的MCU芯片转向性能更强大的SoC芯片的发展趋势。(2)功率器件方面:主要包含IGBT、SiC等,在纯电动汽车中单车价值量可达455美元。随着电动化趋势的深度发展,功率器件的需求将会有数量级的提升。(3)传感器方面:以雷达、摄像头为主,在纯电动汽车中单车价值量可达80美元,是传统燃料汽车的40倍。

图表:不同汽车半导体价值量估算对比(2020年)

半导体设计:新一轮创新与国产替代周期开启

功率器件:持续受益于新能源用电/发电端需求拉动

功率器件行业综述:国产厂商逐步向高端IGBT器件替代,SiC(碳化硅)产业链各环节均有所布局。国内功率器件产业链本身已具备一定竞争实力,未来大有可为。细分来看,国产功率二极管已取得一定市场份额。此外,第三代半导体中,碳化硅(SiC)器件契合电力电子的高压高频高温需求,除了器件本身,衬底与外延材料、晶圆制造及封测、设备领域均有较大成长空间。

碳化硅器件及材料:产业落地迎机遇

碳化硅行业综述:宽禁带材料碳化硅(SiC)制成的器件拥有卓越的开关性能、耐压能力及温度稳定性,目前行业发展痛点在于衬底材料高昂的制备成本和较低的良率带来的高售价。我们预计随着技术成熟及供应商产能扩张SiC成本有望实现快速下降,SiC将在未来五年时间内从电控、车载充电机、DC/DC、快充桩等多个应用场景对Si-MOSFET / Si-IGBT形成规模替代。

模拟芯片行业2021年回顾:行业端,2021年内全球模拟芯片单月出货量及销售额波动上行,消费电子、汽车电子、泛工业领域为国内市场主要驱动力。产能端,据WSTS,2021年全球模拟芯片单月出货量由1月的126亿颗波动上行至9月份的171亿颗。价格端,整体来看2021年内全球模拟芯片均价稳中趋降。市场规模端,全球模拟芯片销售额由1月的41.9亿美元上升至9月的51.8亿美元。下游应用端,消费电子、汽车电子、泛工业领域为国内市场主要驱动力。

模拟芯片行业2022年展望:看好国内模拟芯片公司穿越周期的能力。根据中国半导体行业协会,2020年中国模拟芯片自给率仅为约12%,我们以2021-2025年我国模拟芯片市场规模CAGR为9.6%,2025年模拟芯片自给率为20%作为中性条件进行场景分析,预计中性条件下2025年我国模拟芯片国产替代空间约495亿元。相比于国内模拟芯片行业上市公司营收规模,国产替代逻辑下的仍有较大的潜在业绩增量。

目前国产FPGA产品以中低密度产品为主,有较大发展空间。上世纪90年代开始,国产FPGA经历了从反向设计走向开始正向设计的时式,2017年国产FPGA正式迈入完备正向设计阶段。目前活跃在市场的国产FPGA产品以中低密度产品为主,架构大多采取LUT+布线概念,中高密度FPGA的技术水平与国际领先商相比,在硬件设计和软件方面还有较大的差距。

资料来源:中金公司研究