發表時間:2021-11-23

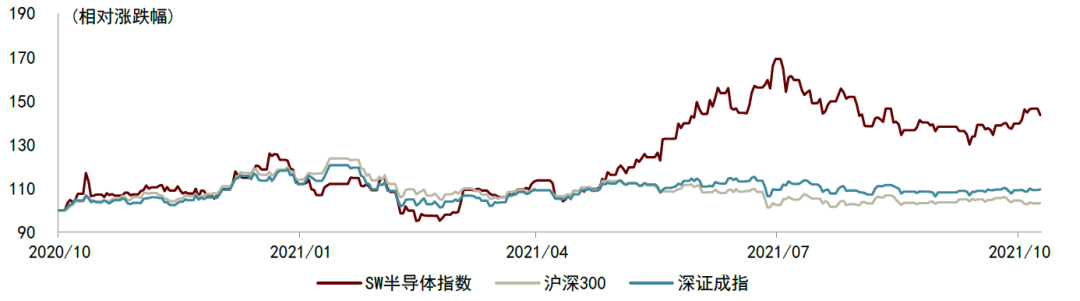

2020年末以降、エピデミックや自然災害などの複数の要因が絡み合い、世界の半導体サプライチェーンに影響を及ぼし、チップの不足につながり、携帯電話、自動車、セキュリティなどの産業に大きな影響を与えています。在庫不足によるチップの販売価格の上昇により、チップ設計会社は急速な利益成長を遂げることができました。製造面では、ファブ、パッケージング、テストプラントは基本的に完全生産を達成し、ROEは増加しました。同時に、ローカリゼーション率の上昇に伴い、国内設備材料会社の利益が解放され、1-3Q21産業チェーンのすべてのリンクが比較的高い収益率と利益成長率を維持しています。上記の要因の影響を受けて、半導体指数(Shenwan Industry Classification)は、2021年4月から7月にかけて市場を大幅に上回りました。しかし、8月から10月にかけて、セクター全体が段階的に修正され、サブセクター間およびセクター内の株価パフォーマンスが分岐したことが主な理由であると考えられます。 2022年の半導体産業のさまざまな分野の繁栄の。第一に、川下市場の需要は構造的に差別化されており、自動車用電子機器および新エネルギー発電(太陽光発電、風力発電、エネルギー貯蔵)関連チップの需要が強く、消費および通信関連チップの需要が弱まっています。第二に、市場製造、パッケージング、テストの能力は2022年にオープンするため、市場は需要と供給の関係に悪影響を与えることを懸念しています。

チャート:過去1年間のSWセミコンダクターインデックスの上昇と下降

パワー半導体:新エネルギー発電/電力消費の需要から引き続き恩恵を受けます。新エネルギー車、太陽光発電と風力発電、スマートグリッドの市場は急速に成長を続けており、電力機器の需要と供給の短期的な不均衡により、下流の顧客は国内メーカーに注文を転送するようになっています。セグメンテーションに関しては、国内のパワーダイオードが一定の市場シェアを獲得し、IGBTとハイエンドMOSFETが大量出荷されています。2022年に国内のパワーデバイスがハイエンド製品に拡大すると、収益規模と収益性。半導体の第3世代では、炭化ケイ素(SiC)デバイスは、パワーエレクトロニクスの高電圧/高周波/高温の要件を満たします。デバイス自体に加えて、基板の分野で成長の大きな余地があります。 2022年には、多くの国内プロジェクトが着陸して大量生産を達成し、炭化ケイ素アプリケーションの普及が加速すると予想されます。

アナログチップ:サイクルを通して百花が咲きます。国内アナログチップ産業の発展の波が到来し、中国メーカーは急速な発展の機会に直面しています:1)中国は世界最大のアナログチップ市場ですが、自給率は低いです。国内メーカーの設計の改善に伴いとプロセス能力と需給の改善、重ね合わせたサプライチェーンセキュリティは国内代替の加速を検討しています。国内メーカーは2022年に大きな開発機会の到来を告げると信じています。2)自動車の電化とインテリジェンスの改善、進歩などの要求インダストリー4.0の開発であり、5G通信技術の更新と反復により、アナログチップ(信号チェーンや電力管理製品など)が推進されると予想されます。ダウンストリームアプリケーションは引き続き活況を呈しており、国内メーカーの成長スペースをさらに広げています。

CISチップ:携帯電話の革新のメイントラック、自動車の新しい需要。 1)マルチカメラはCIS出荷の増加を促進し、3カメラの普及率は増加し続け、シングルカメラレンズの数は増加し続けています。 2)高ピクセルおよび小ピクセル製品は、今後2〜3年のAndroidリアメインカメラの主流のトレンドです。 ADASの開発と自動運転需要により、今後5年間の自動車CISの複合成長率は20%、平均単価は5ドル近くになると予想しています。 2022年はCISメーカーの利益を促進します。

FPGAチップ:ダウンストリームアプリケーションの新しいシナリオに沿って、国内のFPGAは有望です。我が国の5Gネットワークの大規模な構築が開始された後、AIoTや産業用制御などの新しい5Gアプリケーションが誕生し、FPGAアプリケーションの需要が刺激されました。国内FPGAメーカーの競争力強化により、業界の発展が加速すると考えています。

RFチップ:国内のリーダーが台頭し、交換スペースは広大です。国内製品は、LNA、スイッチ、4G PAモジュールなどのディスクリートデバイスで技術的な代替を達成し、Android市場で安定したシェアを占めています。ただし、技術的に難しい5G PA、フィルター、およびRFフロントエンドモジュール。無線周波数の現在のローカリゼーション率は10%未満であると推定されます。地元のRFメーカーの成長の中核は、新製品の技術革新と量産の進歩にあり、短期的なパフォーマンスは携帯電話市場の需要の変動によって影響を受ける可能性があります。 RFチップ技術、生産能力、管理において卓越した優位性を持つメーカーが業界のリーダーになることが期待されています。

半導体製造:生産能力の継続的な拡大、大量の高度なパッケージング

ウェーハ製造:需要と供給のミスマッチは、本土のウェーハ製造産業の継続的な拡大を推進します。中国本土は世界最大のチップ消費市場です。ICInsightsによると、中国のチップ市場は2020年に1,443億米ドルになり、世界全体の約36%を占めますが、ウェーハ製造の生産高は227億米ドルにすぎません。世界全体の約16%を占めるドル。、供給と需要が一致していません。容量ギャップを狭めるために、本土のファウンドリ/メモリメーカーは今後数年間で比較的迅速な容量拡張計画を維持すると予想されます。中国本土のウェーハ製造市場は15以上のCAGRを維持すると予測されます。 2025年までに%。年間市場規模は480億米ドルに達すると予想されています。

パッケージングとテスト:5G、AIoT、自動車用電子機器、その他のダウンストリーム需要が加速しています。Yoleは、世界の高度なパッケージング市場が2020年の300億ドルから2026年には475億ドルに増加すると予測しています。このラウンドの技術革新の恩恵を受けることが期待されています。

半導体機器材料とEDA:国内メーカーのシェアは増加を続ける

フロントエンド製造装置:国内のウェーハ製造業界での設備投資の増加に伴い、中国の半導体装置市場は2025年に320億米ドルに達し、CAGRは2021年から2025年に11.32%に達すると予測しています。現在、国内の半導体機器メーカーは、薄膜蒸着、エッチング、洗浄、接着除去などの多くのサブ機器分野で、成熟したプロセス技術のニーズといくつかの高度なプロセス要件を満たし、大量の出荷を実現できます。

EDA:多くの企業が資本市場に上陸すると予想されており、中国のEDA業界は発展の機会の時期を迎えています。近年、私の国の集積回路設計会社の数は大幅に増加し、中国のEDA産業の成長に肥沃な土壌を提供しています。中国のEDA市場の規模は2025年に80億人民元に達し、2021年から2025年までのCAGRは12.21%になると予想されています。多くの優れたEDAメーカーが中国に出現し、プロセス全体とポイントツールの一部でブレークスルーを達成しました。世界的なデジタルトランスフォーメーションにより、コンピューティング能力に対する新たな需要が生まれています。ムーア後の時代のチップ設計のコストは一般に大幅に増加しており、システムメーカーはチップのカスタマイズに対する需要を継続的に増加させています。将来的には、オープン性と標準化、自動化とインテリジェンス、プラットフォーム化とサービスの開発パスも、中国のEDA業界に幅広い展望をもたらすでしょう。

半導体材料:国内のウェーハ製造業の拡大サイクルの恩恵を受けて、中国の半導体材料市場は2025年に150億米ドルを超えると予想され、CAGRは2021年から2025年まで10%を超えると予想されます。半導体材料も大きく進歩しており、シリコンウェーハ、CMP材料、フォトレジスト、電子特殊ガス、湿式電子化学薬品、ターゲット材料などの主要材料分野で競争力のある企業が出現していることがわかります。

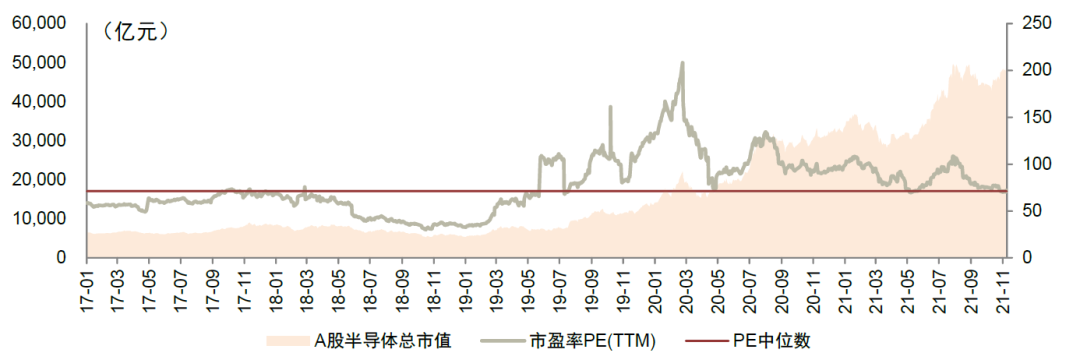

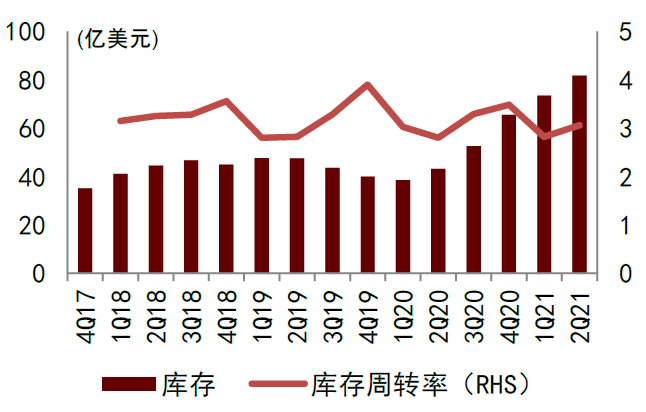

世界の半導体産業の繁栄指数

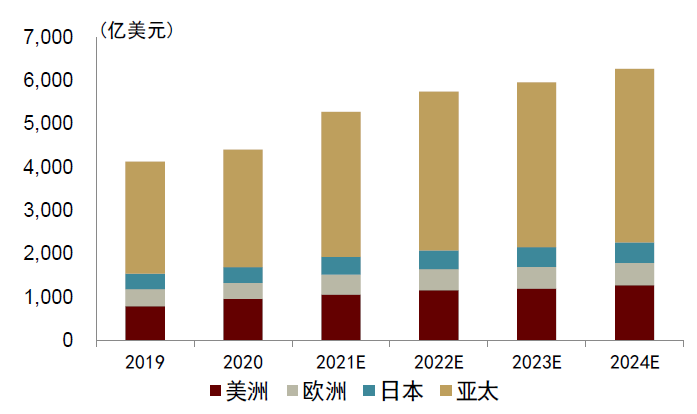

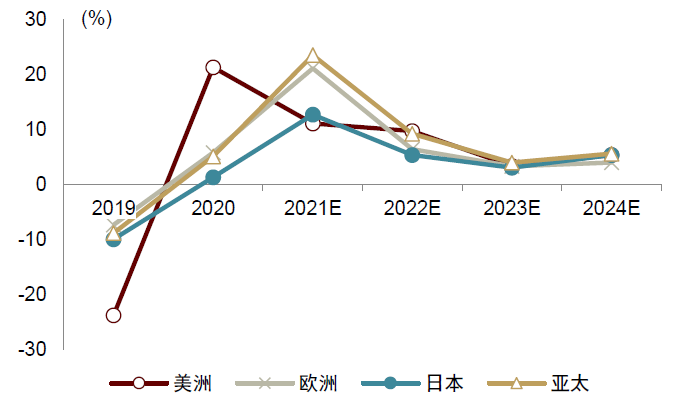

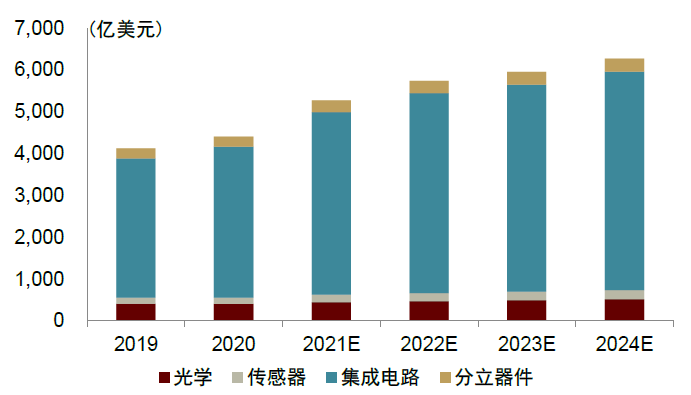

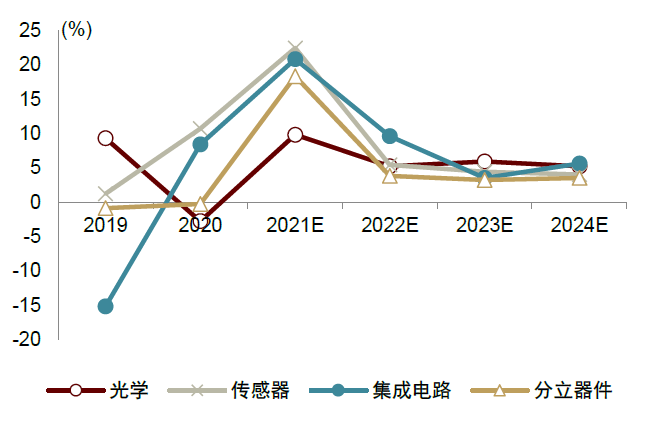

世界の半導体市場は2021年に5,272億米ドルに達すると予想されています。 WSTSは、2021-2024年の世界の半導体総生産額が5,272 / 5,734 / 5,949 / 62710億米ドルに達し、前年比成長率は19.7%/ 8.8%/ 3.7%/ 5.4%になると予測しています。 2020年から2024年のCAGRは9.2%。地域分布に関して、WSTSは、2024年までの南北アメリカ/ヨーロッパ/日本/アジア太平洋地域の半導体の総生産額は1269 / 519/471 / 4,0113億米ドルになると予測しています。アプリケーションシナリオの観点から、WSTSは、光学/センサー/集積回路/ディスクリートデバイスの市場セグメントが2024年までに520/210 / 5,229 / 312億米ドルになると予測しています。

グラフ:世界の半導体総生産額(地域別)

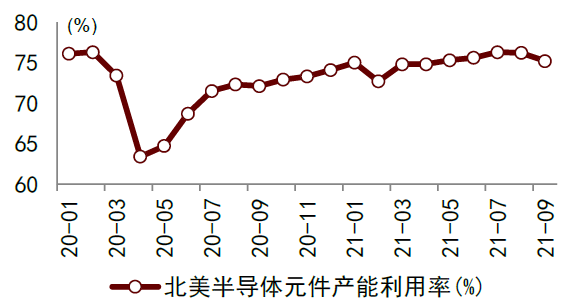

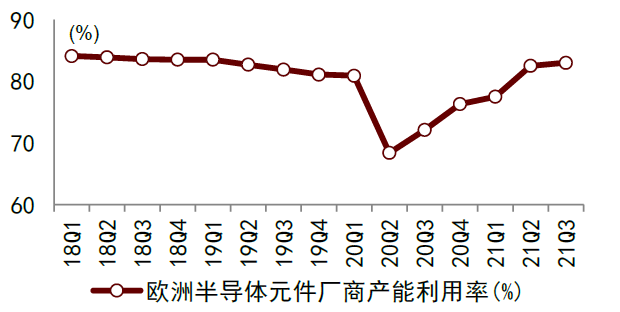

半導体部品メーカーの稼働率は、基本的に流行前の水準に戻っています。 21年第2四半期以降、エピデミックの繰り返しにより稼働率が変動しましたが、半導体部品メーカーは着実に稼働を再開し、全体的な稼働率は上昇傾向にあります。

グラフ:北米の主要な半導体部品サプライヤーの稼働率

世界的に、ウェーハ製造工場が生産を拡大する意欲は明らかであり、機器メーカーの出荷額は依然として急上昇しているチャネルにあります。風のデータによると、2021年以降、北米と日本の半導体機器メーカーの月間出荷額は大幅に増加しています。なかでも、北米の半導体機器ベンダーの出荷額は今年7月に約39億ドルでピークに達し、日本の半導体機器ベンダーの出荷額は今年5月に約3504億円(約2.7ドル)でピークに達した。それ以来、出荷はすべてわずかに減少し、9月以降は回復傾向にあります。国内の半導体機器メーカーは、国内の新機器需要を徐々に満たしながら、徐々にグローバル競争に参加しています。

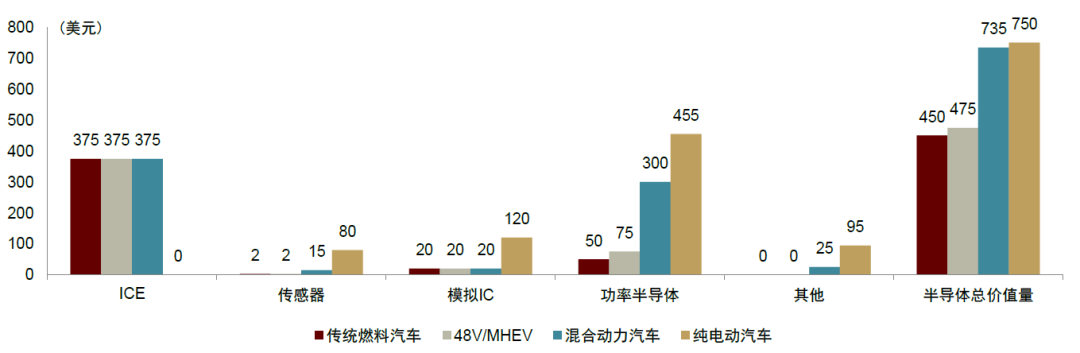

「電動化+インテリジェンス」のトレンドが自動車用半導体市場の拡大を牽引しています。 (1)自動車用チップ:インテリジェンスのトレンドの下で、スマートコックピットやスマートドライビングなどの技術は、自動車用ハードウェアアーキテクチャと計算能力に対するより高い技術的要件を提唱しているため、自動車用チップの分野は、従来のMCUチップからより強力なものへのシフトを示していますパフォーマンス。SoCチップの開発動向。 (2)主にIGBT、SiCなどを含むパワーデバイスに関しては、純粋な電気自動車での1台の車両の価値は455米ドルに達する可能性があります。電化傾向の深遠な発展に伴い、パワーデバイスの需要は桁違いに増加します。 (3)センサーに関して:レーダーとカメラが主な製品です。純粋な電気自動車では、1台の車両の価値は従来の燃料車の40倍である80米ドルに達する可能性があります。

チャート:さまざまな自動車用半導体の推定値の比較(2020年)

半導体設計:イノベーションと国内代替サイクルの新ラウンドが始まります

パワーデバイス:新しいエネルギー/発電の需要から引き続き恩恵を受けます

パワーデバイス業界の概要:国内メーカーは徐々にハイエンドIGBTデバイスに取って代わり、SiC(炭化ケイ素)業界チェーンの各リンクにはレイアウトがあります。国内の電力機器産業チェーン自体はすでに一定の競争力を持っており、将来的にはやるべきことがたくさんあります。内訳では、国内のパワーダイオードが一定のシェアを獲得しています。さらに、第3世代の半導体では、炭化ケイ素(SiC)デバイスがパワーエレクトロニクスの高電圧、高周波、高温の要件を満たしています。デバイス自体に加えて、基板およびエピタキシャル材料、ウェーハ製造およびパッケージングとテスト、および機器の分野。

炭化ケイ素デバイスおよび材料:産業着陸は機会を歓迎します

炭化ケイ素産業の概要:ワイドバンドギャップ材料で作られたデバイス炭化ケイ素(SiC)は、優れたスイッチング性能、耐電圧、温度安定性を備えています。現在の業界開発の問題点は、基板材料の準備コストが高く、歩留まりが低いことにあります。持ってきた価格。技術の成熟とサプライヤー能力の拡大に伴い、SiCのコストは急速に低下すると予想されます。今後5年間で、SiCは電子制御、車載充電器などの複数のアプリケーションシナリオで使用されます。 、DC / DC、および急速充電パイル。/Si-IGBTはスケールの代替品を形成します。

2021年のアナログチップ業界のレビュー:業界側では、グローバルアナログチップの月間出荷と販売は2021年に上向きに変動します。家庭用電子機器、自動車用電子機器、および汎産業部門が国内市場の主な推進力になります。生産面では、WSTSによると、2021年のアナログチップの世界の月間出荷台数は、1月の126億台から9月の171億台まで変動します。価格面では、全体として、2021年のアナログチップの世界平均価格は安定して下落するでしょう。市場規模では、世界のアナログチップの売上高は1月の41.9億ドルから9月の51.8億ドルに増加しました。下流のアプリケーション側では、家庭用電化製品、自動車用電子機器、および汎産業分野が国内市場の主な推進力です。

アナログチップ業界の2022年の見通し:国内のアナログチップ企業がサイクルを横断する能力について楽観的。中国半導体工業会によると、2020年の中国のアナログチップ自給率は約12%に過ぎません。2021年から2025年の我が国のアナログチップ市場規模のCAGRを9.6%、アナログチップ自給率を使用しています。シナリオの中立条件としての2025年のレート。分析によると、2025年には、私の国のアナログチップの国内交換は中立条件で約495億元になると推定されています。国内のアナログチップ業界の上場企業の収益規模と比較すると、国内の代替ロジックの下では、依然としてパフォーマンスが大幅に向上する可能性があります。

現在、国産のFPGA製品は主に低密度および中密度の製品であり、開発の余地がたくさんあります。 1990年代以降、国産FPGAはリバースデザインからフォワードデザインへと移行し、2017年には国産FPGAが正式に完全フォワードデザインの段階に入りました。現在市場で活躍している国内FPGA製品は主に低密度・中密度製品であり、アーキテクチャのほとんどがLUT +配線の概念を採用しており、国際的なリーダーと比較して、中密度および高密度FPGAの技術レベルには依然として大きなギャップがあります。ハードウェア設計とソフトウェアで。

出典:CICC Research